Так все-таки, пацієнт живий чи мертвий? Що буде далі з General Electric: перспективи до і після звіту.

Дорогі друзі, я ОБОЖНЮЮ понеділки – тому що, нарешті, після цілих двох днів без біржової торгівлі, я знову НА РИНКУ! З чим Вас також вітаю.

Цей тиждень особливо цікавий, адже період звітів корпоративного сегмента фондового ринку США тільки починається.

За що я люблю аналіз фондового ринку, і в цілому торгівлю на ньому, так це за відчуття, що торкаєшся до реальних доль компаній і їх співробітників, це непередаване відчуття можна отримати тільки тут.

Компанія, яку ми будемо сьогодні розбирати по кісточках – це гордість американського промислового сегмента і один з історичних гігантів, який свого часу створював промисловість США:

General Electric Company (GE: NYSE)

Компанія заснована в 1878 році винахідником Томасом Едісоном і спочатку називалася «Едісон електрик лайт», після об’єднання в 1892 році з компанією «Томсон-Х’юстон електрик» отримала свою сучасну назву.

В даний момент компанія містить 6 підрозділів:

- GE Energy включає в себе GE Power & Water, GE Energy Management, GE Oil & Gas. GE Energy виробляє обладнання для водопідготовки та водоочищення, обладнання для вироблення електроенергії, безпечного і надійного розподілу електроенергії, нафтогазове обладнання, в тому числі і турбіни.

- GE Healthcare випускає медичне обладнання.

- GE Transportation виробляє вантажні і пасажирські тепловози, обладнання залізничної сигналізації, дизельні двигуни для залізничного і морського транспорту, а також приводи для кар’єрних самоскидів і бурових установок.

- GE Aviation виробляє реактивні двигуни, газотурбінні установки для застосування в суднобудуванні, а також обслуговує авіаційну техніку.

- GE Capital включає в себе GE Money Bank і GE Commercial Aviation Services.

- Home & Business Solutions включає в себе GE Lighting, Intelligent Platforms займається випуском світлотехнічного обладнання та джерел безперебійного живлення.

(Вікіпедія)

Історія цього мастодонта – це хитросплетіння інтриг і безлічі історій про військові замовлення, участь в розробці і виробництві ядерної зброї, стратегічні підряди Військово-Промислового Комплексу, одним словом жах як цікаво.

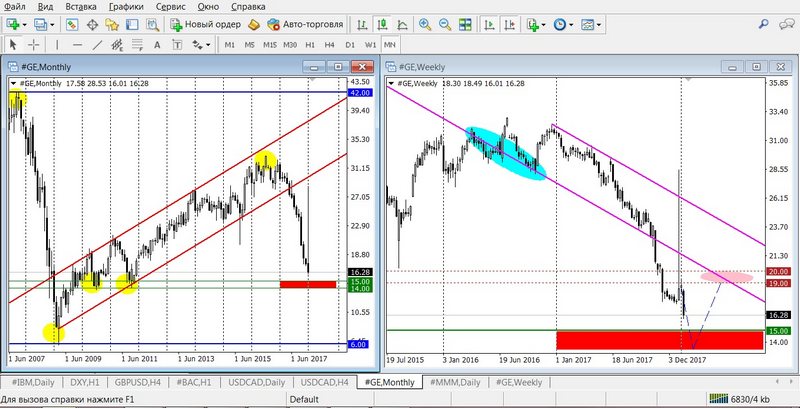

Але тема цієї статті вже з нашого часу, і, мабуть, тут варто подивитися на графік життя і руху акцій компанії за період з 2005 року. (Малюнок №1)

Як ми бачимо, криза 2008 року «торкнулася» і нашого героя статті. Простим словом «падіння» не опишеш ту динаміку, яку ми бачимо на графіку, – тут більше підійде варіант зрив, а ще точніше реальний обрив, з якого відкривається чудовий вид на море, але при цьому немає ні найменшого бажання робити крок вперед або навіть просто постояти на краю. Динаміка з 40 USD за акцію і до 6 USD – це, напевно, було як Апокаліпсис для акціонерів.

Але прийшло друге дихання і підтримка у вигляді ряду держ замовлень. і компанія, майже як фенікс, «повстає з попелу» і не поспішаючи, але стійко набирає обертів. А в 2016 р, на тлі початку згортання програми кількісного пом’якшення і мінімальних цін на нафту, формує стійкий максимум в районі 34-35 USD за акцію.

І тут на арену виходить улюбленець публіки, людина з народу і для народу, майстер конфлікту і створення скандалів – містер Ті, він же папа Дональд, його Величність, майбутній президент США – Дональд Трамп. Після десятиліть правління демократів і їх розпоряджень держзамовленнями, виникає «привид» республіканських змін. І після ряду спроб йти просто в ногу з ринком, ми спостерігаємо кардинальні зміни і практично повторення того самого обриву, який на даному етапі ще в процесі.

Давайте перейдемо трохи до цифр

Ряд аналітиків, в числі яких і ваш співрозмовник, допускає подальше зниження до рівнів 15 USD за акцію, що взагалі-то перегукується і з моїми орієнтирами в зоні мінімумів 2010 та 2011 рр. 14-15 USD, де взагалі то і розташовується можливий плацдарм для, як мінімум, короткострокової корекції на зростання, а як максимум середньострокового розвороту. Потенціал цього розвороту – рівні сильного психологічного опору 19-20 USD за акцію.

Було б просто супер, якби ціна на ринку залежала тільки від технічного аналізу, але на фондовому ринку, навіть більше ніж на інших, динаміка враховує і фундаментальні зовнішні чинники. І тут, звичайно, треба врахувати сильні і довгі дебати про можливе розділення компанії, і майбутню політику і напрямок, якого дотримуватиметься нове керівництво компанії на чолі з Джоном фланери (John Flannery), який змінив Джефа Іммелта (Jeff Immelt) в жовтні-листопаді 2017 р

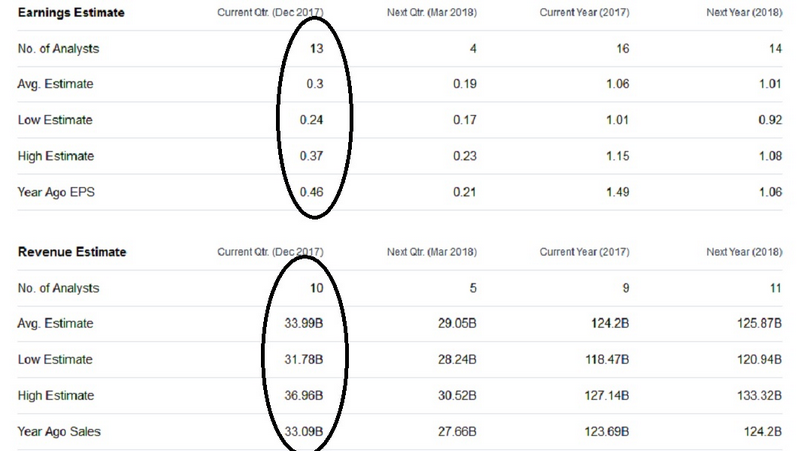

Днями, а саме 24 січня, ми очікуємо звіт за 4 квартал 2017 року. Які ж прогнози (Малюнок №2):

Після сюрпризу за підсумками трьох кварталів 2017 року (очікування EPS 0,49 USD та факту 0,29 USD), звичайно, хочеться вірити в позитивний розклад), але як на мене, навіть вихід нижче прогнозу не дасть достатнього імпульсу для пробиття діапазону підтримки . Те, що може викликати подальше зниження – це тільки реальна реструктуризація підрозділів.

Але давайте вже конкретніше …

Торгова рекомендація: BUY по завершенню корекції, із ступінчастою фіксацією прибутку.

Приклади угод:

- консервативний варіант:

BUY limit 15.00, SL 13.90, TP 17.50

- агресивний варіант:

BUY (c відкриття ринку 22.01.18), SL 13.50, TP 25.00

(При зростаючій динаміці з відкриття, і підйом ціни вище 19.00, перенесення SL в зону безубитку)

Для тих, хто зустрів в тексті багато незнайомих термінів, не впадайте у відчай, а йдіть на індивідуальні курси навчання, більш конкретну інформацію про них можете знайти на сайті компанії Ester, а якщо є питання особисто до мене – пишіть на пошту техпідтримки support@esterholdings.com з позначкою для Andrew Green.

Стабільний заробіток – це добре, але саме можливості великого прибутку і створили біржову торгівлю. Так що вмійте зберігати що є, але рухайтесь до вершин!

Andrew Green